无需过度讨论宏观杠杆率

2017年10月30日 09:33

来源:澎湃新闻网 作者:简容

原标题:好杠杆、坏杠杆模糊不清,目前已无必要过分讨论宏观杠杆率在对当前中国经济问题的讨论中,杠杆率是一个热点。然而,杠杆率只是问题的表现形式,而不是问题本身,倾注过多精力过度讨论杠杆率,有&ldquo

原标题:好杠杆、坏杠杆模糊不清,目前已无必要过分讨论宏观杠杆率

在对当前中国经济问题的讨论中,杠杆率是一个热点。然而,杠杆率只是问题的表现形式,而不是问题本身,倾注过多精力过度讨论杠杆率,有“舍本求末”之嫌。实际上,从“投资回报率”和“投资资金来源结构”的角度已能够完全透过杠杆率结果,深入到经济运行的内部。

当问题已经很清晰,就需要回归本源,即回到生产函数,从“要素投入规模”、“要素结合方式”和“要素结合效率”三个层面去讨论当前经济运行矛盾,而不能一直陷在“唯杠杆率”的窠臼之中。

1.宏观杠杆率只是,也只能是刻画经济运行结果的手段

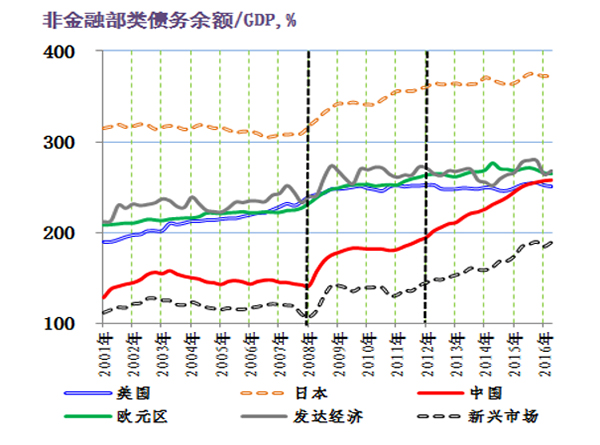

杠杆率原本是用来衡量微观经济个体负债风险的财务指标,但自本次全球性金融危机爆发以来,“杠杆率”开始被泛化地引入宏观经济分析之中,现已成为当下最为流行的衡量债务风险的宏观指标,杠杆率=债务余额/GDP。至于说债务余额的统计口径,可宽可窄,例如可以选取最宽口径——涵盖政府、居民、金融企业、非金融企业和海外五部类,也可以选取小口径——仅涵盖政府、居民和非金融企业,即非金融部类口径。国际清算银行对全球44个主要经济体的非金融部类债务进行了最完备和详细统计,本次危机以来,中国非金融部类的杠杆率在全球中确实是上升最快的。

按照国际清算银行的统计,本次危机以来,各经济体非金融部类杠杆率大体分为三个区域:最上层的是日本,杠杆率在300%-400%;中间层的杠杆率在200%-300%,美国、欧元区和发达经济体均在此区域;最下层的杠杆率在100%-200%,例如新兴市场国家就在此区域。

本次危机期间,唯有中国的非金融部类杠杆率由最下层快速蹿升至中间层,换而言之,中国的杠杆率升幅最大,升速最快,杠杆率由危机前的145%升至258%,10年间提升了113%。

全球主要经济体非金融部类杠杆率变化情况数据来源:BIS

但杠杆率只是,也只能是经济运行结果的刻画,至于说杠杆率是否存在一个不能突破的“阙值”呢?迄今在理论上还未有定论,但从历次危机的历史数据而言,似乎在危机前总能找到高杠杆率的例证,因此作为一条经验规律,杠杆率过高和爆发危机就被主观地联系起来。由此,产生的逻辑结果自然就是为避免危机,需要格外关注杠杆率,至于说杠杆率的合意程度究竟是多少,则完全依靠宏观政策部门的主观判断。

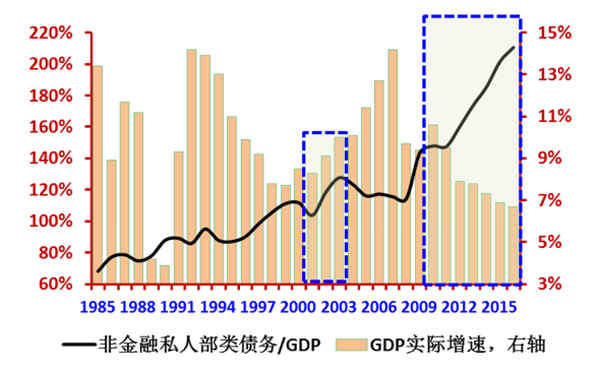

2.无论增与减,杠杆率变化均有好坏之分

虽然是主观判断,但判断还是要有一个参照物的,从宏观层面而言,在众多参照物中,经济增速无疑是最为重要的一个。用不是十分严谨的话讲,即凡是有利于经济增长的杠杆率变化,就不会引起宏观政策部门担忧,例如图2中左侧的阴影部分,2001-2003年期间,虽然非金融部类杠杆率由104%升至128%,但同期GDP增速也由8%附近回升至10%以上;反之,如果杠杆率的变化不仅未带来明显的经济增长,甚至出现了经济减速,那么宏观政策部门对杠杆率变化的担忧就会增加,例如图2中右侧的阴影部分,2010-2016年期间,非金融部类杠杆率由148%大幅升至211%,但同期GDP增速却由10.6%降至6.7%。

由此可见,同样是加杠杆,2001-2003年间的加杠杆就是“好的”,而2010-2016年间的加杠杆则不能称之为是“好的”。

经济增速与杠杆率变化情况数据来源:BIS,中国国家统计局

至于说降杠杆,以同样的参照物衡量,同样也有“好”、“坏”之分,但鉴于前文所述那条经验规律——在危机前总能找到高杠杆率的例证,因此对“降杠杆”要做进一步分析。

3.降杠杆天生有两个模糊所在

从杠杆率=债务余额/GDP的本身出发,降杠杆的表象就是把(债务余额/GDP)的比值降下来,路径有两条:分子(债务余额,下同)以更快的速度减少或者分母(经济产出,下同)以更快的速度增加。但由此天然产生两个模糊所在:

第一,如何能够保证分子以更快的速度下降。如果在消减分子的同时,引发分母以更快速度下降,那就是主动引爆经济危机。

第二,如何能够保证分母以更快的速度增加。如果要增加分母,也许会带来更多的分子增长,那经济运行也不是健康的,例如顺周期问题,经济过热等现象。

正是由于这两个天生的模糊,虽然在主观上能够对杠杆率变化,有“好坏之分”:“好”,就是能够带来更多的分母;“坏”,则是不能带来更多甚至是根本就带不来分母。但在实际调控,却很难实现上述的两个保证。

关于杠杆率的逻辑梳理到这儿,得出来结论竟然是:为什么要这么费劲去讨论杠杆率问题呢?问题本身有这么复杂吗?

4.围绕宏观杠杆率已无必要“舍本求末”地过分讨论

实际上,杠杆率只是作为经济运行结果的一种刻画,造成我们对这个结果担忧的原因,说白了就是我们在经济运行中播了种,但没打着粮食。因为杠杆率变化的背后,说到底就是“投资回报率”和“投资资金来源结构”两个层面问题。

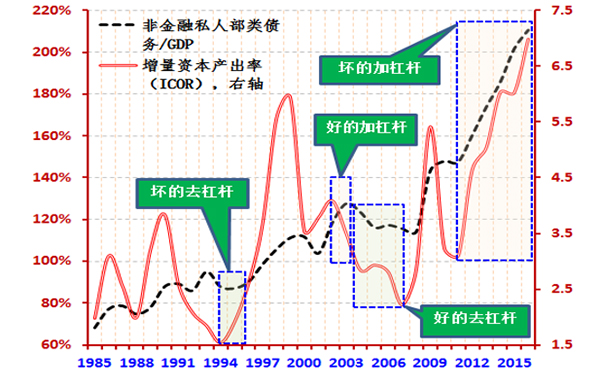

第一层面的“投资回报率”实际上讲的就是杠杆率分母的再生能力问题。对于“投资回报率”,经济学界已经有了现成的指标——增量资本产出率(ICOR),是反映投资效率的经济指标,用以衡量一个经济体单位产出增长所需的投资量,即增量资本产出率=当年投资增量(I)/生产总值增加量(ΔY)。例如,在本次危机前,经济运行平稳时,中国ICOR均值为3左右,即3个单位的投入,就能带来1个单位的产出。可是本次危机之后,ICOR持续上升至7左右,显示中国经济的投资回报率大幅下降,换而言之杠杆率分母的再生能力大幅削弱。由此对于杠杆率好坏的评价标准,就能用ICOR的升降变化,准确的衡量出来,同时也再次印证了“加杠杆”和“降杠杆”均有“好”(ICOR降,投资回报率升,杠杆率分母再生能力增强)和“坏”(ICOR升,投资回报率降,杠杆率分母再生能力削弱)之别。

中国非金融私人部类杠杆率和投资效率变化情况数据来源:BIS,中国国家统计局

第二层面的“投资资金来源结构”实际上讲的就是杠杆率分子的需求问题。除了自身利润留存之外,投资资金来源无非两类:股权融资和债务融资,而债务融资市场的深度和广度无疑是最高的,包括境内银行信贷、债券市场融资和境外债券市场融资。所以与其他经济体的情况类似,伴随金融深化和金融市场的发展,中国非金融部类的债务余额快速上升,即杠杆率分子需求旺盛。

因此,从“投资回报率”和“投资资金来源结构”的角度已能够完全透过杠杆率结果,深入到经济运行的内部,而对此,经济学界也早已有成熟的理论支撑——生产函数理论,即“经济产出结果”能够分解为“要素投入规模”、“要素结合方式”和“要素结合效率”。在此请容许我感性武断地冒失一句,之所以杠杆率成了问题,而且有很多人倾注大量精力还在“舍本求末”过度讨论,原因恐怕还是对经济运行认识的模糊,进而如而代之,用杠杆率来刻画这种模糊,但杠杆率只是问题的表现形式,而不是问题本身。而当问题已经很清晰,就需要回归本源,即回到生产函数,从“要素投入规模”、“要素结合方式”和“要素结合效率”三个层面去讨论当前经济运行矛盾,而不能一直陷在“唯杠杆率”的窠臼之中。

[责任编辑:陈雪娇]

- 0好文

- 0钦佩

- 0喜欢

- 0泪奔

- 0可爱

- 0思考