“股神”巴菲特的550亿美元现金会投向哪里?

原标题:股神”巴菲特的550亿美元现金会投向哪里?“股神”沃伦•巴菲特(Warren Buffett) “神准”的投资让无数人侧目,也让他成为这个星球上最富有的人之一。据《福布斯》最新排行榜显示,巴菲

原标题:股神”巴菲特的550亿美元现金会投向哪里?

“股神”沃伦•巴菲特(Warren Buffett) “神准”的投资让无数人侧目,也让他成为这个星球上最富有的人之一。据《福布斯》最新排行榜显示,巴菲特以其640亿美元总资产在世界首富中列居第三,排名仅次于比尔•盖茨和卡洛斯·斯利姆,旗下伯克希尔哈撒韦公司更是坐拥550亿美元现金资产。而对于这位现年83岁的“奥马哈先知”将如何用这笔庞大资金走出下一步棋,也引起华尔街分析师们的纷纷猜测。

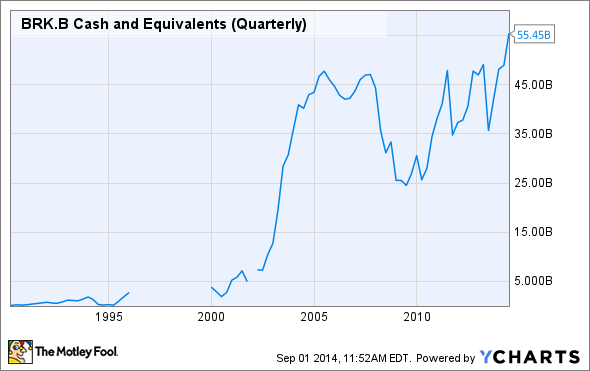

据财经数据门户网站Ycharts统计显示,截止9月1日,伯克希尔哈撒韦公司(Berkshire Hathaway ) 现金及现金等价物总计为554.5亿美元,创历史最高纪录。

巴菲特会将这庞大的现金用在哪里?之前,巴菲特曾称,“伯克希尔哈撒韦公司要一直保持最高财务实力,现金及现金等价物等稳定流动性资产至少维持在200亿美元左右”。这也意味着剩余的350亿美元资金将被用作收购其他资产。

美国投资咨询网站Motley Fool 分析师Patrick Morris近期撰文指出,伯克希尔哈撒韦公司接下来的动作可能是继续押宝能源行业。

一直以来,巴菲特就对能源这一关乎国计民生的行业情有独钟。自1999年以90亿美元高价收购中美能源(MidAmerican Energy),伯克希尔哈撒韦公司便开始建立其独有的能源帝国,通过中美能源将其收购资金大笔砸向能源行业,包括2006年94亿美元现金和债务收购公用事业单位太平洋电力公司(PacifiCorp), 以及2013年以101亿美元收购内华达能源公司(NV Energy)。

在2013年至股东的一封信上,巴菲特指出,“内华达能源公司不会是中美能源最后的一笔收购交易。”而这位先知最后也实现他的诺言,近期公司就宣布斥资32亿加元(约合35.2亿美元)收购加拿大兰万灵旗下输电线路运营商AltaLink。

今年4月30日,中美能源正式更名为伯克希尔哈撒韦能源公司,这家公司资产总计700亿美元,为全球840万客户提供服务,预计今年营业收入高达126亿美元,其所得的税前利润预计约占为其母公司伯克希尔哈撒韦利润的10%。

5月3日,巴菲特宣布其雄心壮志,承诺将以进一步收购打造伯克希尔哈撒韦能源的资产基础,收购交易额度高达500亿美元。尽管这将意味着伯克希尔哈撒韦公司除去350亿美元以外还需要借债,但是考虑到现在的市场,巴菲特表示他会很高兴在这样低得离谱的利率的大背景下借钱。

伯克希尔哈撒韦公司每月新增20亿美元的现金流,而且其投资项目多为其他公司所不敢冒险尝试的,资本成本较低。

著名的巴菲特研究学者罗伯特·迈尔斯(Robert Miles)称,伯克希尔哈撒韦公司青睐资金密集型公司,稳定的现金流、强大的护城河、股本回报率保持在10%以上,拥有这些资质的公司一直是巴菲特的最爱。

巴菲特下一个大手笔—— 管道?

Motley Fool分析师称,投资管道将是巴菲特下一步棋。伯克希尔哈撒韦能源公司旗下子公司北部天然气公司(Northern Natural Gas)现经营天然气管道资产共计16,400 英里,而巴菲特将扩张目光投向管道,主要原因有三。

首先,通过通胀对冲的长期合同,管道资产将能给公司带来大量的现金。其次,管道建设和维持经营需要大量的资本,而伯克希尔哈撒韦公司的保险公司为其保障充足的资金。事实上,伯克希尔哈撒韦能源公司可以以低于美国国债的利率从母公司旗下的保险子公司借款,这是一个持久的竞争优势,也是巴菲特投资的特点。

最后一个原因,巴菲特的投资方式一般沿着一定的大趋势,在此之前,巴菲特已经在可再生能源上投资150亿美元,而他也声称,“就我而言,已准备好再投入150亿美元。”

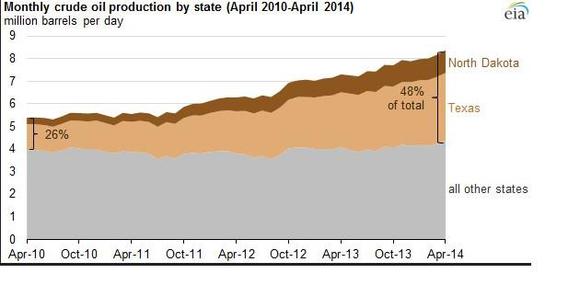

根据ICF国际资讯公司(ICF International)预测,到2035年,能源基础设施投资需求将达到6410亿美元以支持美国页岩油气市场的繁荣。

先锋自然资源(Pioneer Natural Resources)首席执行官斯科特•谢菲尔德(Scott Sheffield)也称,在未来数年之内,美国石油产量可能增加近一倍,日产量达到1400万桶。

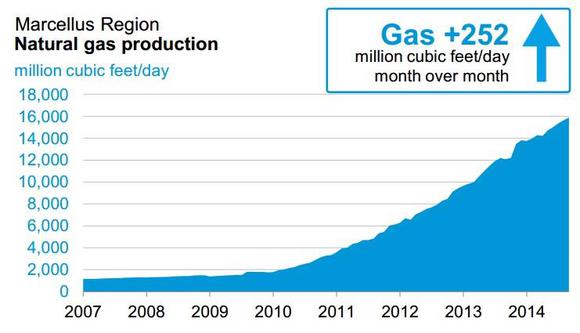

同样,美国天然气产量也在飞涨。仅仅是马塞勒斯页岩区的天然气就在短短七年新增产量高达15倍。ICF国际估计,天然气产量将在2035年再度飙升127%。

谁将成为巴菲特下一个目标?

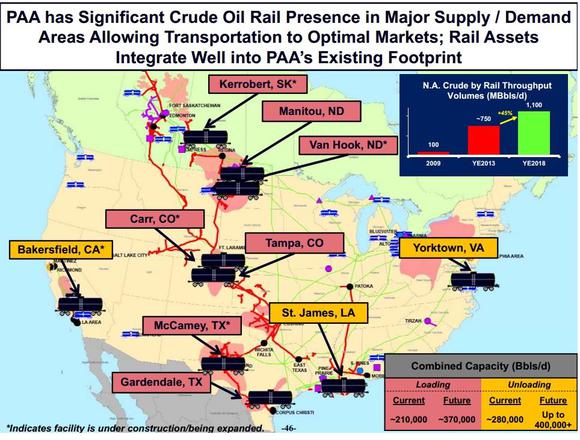

至于收购的确切目标. 投资分析公司Robert W. Baird & Co认为伯克希尔哈撒韦公司可能正在关注管道巨头美国PAA管道公司(Plains All American Pipeline) (NYSE:PAA)及其普通合伙人Plain GP控股公司(NYSE:PAGP)。

美国PAA管道公司是一家,它的业务范围主要集中在加州、德克萨斯州、俄克拉荷马州、 路易斯安那洲和墨西哥湾、加拿大等地区。

美国PAA管道公司有何魅力吸引巴菲特?首先,这家管道输送公司拥有一支7400辆石油和天然气液体轨道车组成的舰队,可以与伯克希尔哈撒韦公司其他子公司,如联合油罐车公司(Union Tank Car)以及伯灵顿北方圣达菲铁路公司(Burlington Northern Santa Fe railway)等一起协同,为巴菲特的能源帝国添砖加瓦。尤其是,据咨询公司Rail Theory主席Toby Kolstad预计,到2015年或2016年,油轮汽车运载量预计将在2010年的基础上增加20倍。

另外就是,美国PAA管道公司具有巴菲特所重视的优质管理团队,巴菲特一直强调,管理团队在公司发展道路的重要性。美国PAA管道公司的管理层有着70余次成功的收购经验,公司每年对外投资现已超过15亿美元。

收购PAA公司的理由

伯克希尔哈撒韦公司或收购PAA管道公司及其普通合伙人Plain GP控股公司有两个主要原因:

首先,交易规模很大,可以帮助伯克希尔哈撒韦公司改善现今的营收状况。公司曾预计到2015年年收入达到2050亿美元,但实现这个目标现在显得越来越困难。分析师预计PAA管道公司可在2015年为其提供485亿美元年收入,相当于伯克希尔哈撒韦公司23.7%的销售。

第二个原因是估值。PAA管道公司及其普通合伙人Plain GP控股公司总共的企业价值为427.5亿美元,符合巴菲特在5月3日所说的500亿美元范围内的收购金额,这也意味着P/S(买价与卖价的比率)将近于1。 (译自Motely Fool)

相关新闻:

网罗天下

频道推荐

智能推荐

凤凰湖北今日推荐

图片新闻

视频

-

滕醉汉医院耍酒疯 对医生大打出手

播放数:1133929

-

西汉海昏侯墓出土大量竹简木牍 填史料空缺

播放数:4135875

-

电话诈骗44万 运营商被判赔偿

播放数:2845975

-

被击落战机残骸画面首度公布

播放数:535774